创业板指10年复盘:以成长性为锚,穿越宏观周期

摘要

核心结论:

1. 创业板指:聚焦创新产业、成长性突出的指数

创业板指(399006.SZ)由创业板上市企业中市值大、流动性较好的100只股票组成,是典型聚焦新兴产业、高新技术企业的市场指数。

横向对比主要宽基指数,创业板指行业集中度相对于主流宽基而言更高,且在成长风格上有更多的暴露。创业板指前10大行业权重合计近80%,接近其他主流宽基的2-3倍,同时重点覆盖电池、光伏、医疗、半导体等成长行业,成长风格显著。

创业板指有较强的业绩成长性,背后的支撑是日益增长的盈利能力。近10年来,创业板多数时间的ROE增速和归母净利润增速强于主流宽基,体现了突出的盈利能力和成长性。

2. 历史复盘:成长性是创业板指穿越宏观周期的锚

市场表现方面,2011年以来创业板指相对主流宽基的超额收益,近3年整体优于大市,尽管逐年来看相对收益可能并不稳定,但长期的回报率、夏普率均显著占优,主要在于成长性的持续正贡献,支撑指数穿越多轮宏观周期。

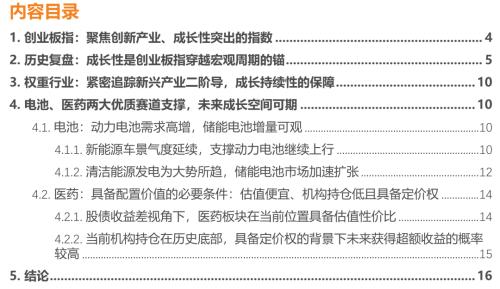

复盘创业板开市以来的行情,和以万得全A为基准的相对收益走势,大体可以分为四个阶段:

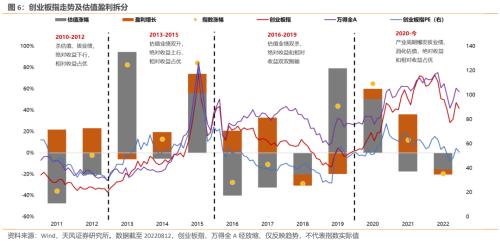

(1)2010-2012年:杀估值、拔业绩,绝对收益下行,相对收益占优。代表性行业:电子、医药。

(2)2013-2015年:估值业绩双升,绝对收益上行、相对收益占优。代表性行业:移动互联网红利下的计算机、传媒,和4G基建放量下的通信。

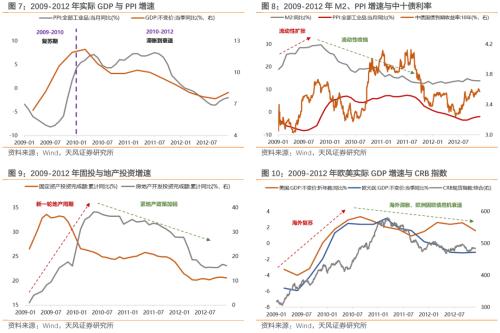

(3)2016-2019年:估值业绩双杀,绝对收益和相对收益双双跑输。代表性行业:大范围计提商誉减值的TMT等。

(4)2020年-今:产业周期快速上行拔业绩、消化估值,绝对收益和相对收益占优。代表性行业:新能源、医药、半导体等。

3. 权重行业:紧密追踪新兴产业二阶导,成长持续性的保障

纵向看,创业板指行业分布几经变迁,始终聚焦高成长行业,是指数长期以来高成长性的保障。特别是2013年起,创业板指权重行业配比向当时景气度最强的新兴产业方向集中。

当前创业板前五大细分行业分别为电池(30%)、光伏设备(9%)、医疗服务(7%)、证券(7%)、医疗器械(7%),能够及时捕捉当前具有高景气产业趋势的赛道。

4. 总结来看,以创业板指为代表的成长风格,宏观因素仅影响短期的估值,其市场表现更多取决于盈利贡献。

考虑到下半年海外加息节奏、国内增量政策落地、疫情反复、地缘政治摩擦等宏观要素组合仍有较强的不确定性,而当前的主流成长板块如新能源等尚处在产业周期上行、渗透率攀升阶段,逻辑相对独立于宏观面,因此下半年市场风格可能依然偏向成长。

5. 创业板ETF易方达(159915)以紧密追踪创业板指为目标,截至8月15日基金规模为151.46亿元,为投资者提供一键布局创业板指的投资工具,建议关注。

01

创业板指:聚焦创新产业、成长性突出的指数

创业板指(399006.SZ)发布于2010年6月,以创业板所有上市企业股票为样本空间,选取其中成交额及总市值排名较高、行业代表性较强的100家个股组成,以表征中国创新企业整体情况。作为深交所构建多层次资本市场的重要环节之一,创业板指是典型聚焦新兴产业、高新技术企业的市场指数。

从市值分布来看,创业板指呈中盘市值风格,近年来市值风格有逐渐放大趋势,在市值层面反映了新兴产业个股的成长性。截至2022年8月12日,指数样本总市值中位数为334.94亿元,500亿市值以下个股数量占比70%,其中200亿以下小市值公司数量占比31%,具有较显著的中盘风格。纵向比较,创业板指开板以来市值分布整体呈上移趋势,特别是2019年起,市值分布中枢上移加速,是成分股处于新兴产业导入期、成长期在市值层面的反映。

从行业分布来看,创业板指行业集中度相对于主流宽基而言更高,且在成长风格上有更多的暴露。创业板指数前十大行业权重总和接近79%,覆盖电池、光伏、医疗、半导体等多个典型的成长行业,其中电池为最大权重行业,占比接近30%。相比之下,沪深300、中证500和中证1000的权重分布更分散:集中度方面,前十大权重均不超过50%,单个行业权重不超过11%;行业方面,沪深300更多集中在消费、金融,中证500、中证1000在成长、周期上的分布较创业板指而言更均衡。

创业板指有较强的业绩成长性,背后的支撑是日益增长的盈利能力。2011年起以年度为单位,创业板指多数时间的业绩增速优于大市和主流宽基。从中位数口径看,近10年来创业板指业绩增速中位水平为18.22%、对应ROE中位增速0.21%,显著优于全A中位业绩增速6.16%和中位ROE增速-0.57%,也高于主流的宽基指数,体现了突出的盈利能力和成长性。

02

历史复盘:成长性是创业板指穿越宏观周期的锚

市场表现方面,2011年以来创业板指相对主流宽基的超额收益,近3年整体优于大市,尽管逐年来看相对收益可能并不稳定,但长期的回报率、风险回报比均显著占优。中位数口径下,2011年以来创业板指中位涨跌幅、夏普比率分别为12.02%、0.52,整体表现好于万得全A、沪深300,略低于中证500。但从近10年的区间数据看,创业板指的累计收益大幅跑赢主流宽基,夏普率也同样高于其他宽基,其中包括多数市场参与者认知中波动不大、长期业绩和市场表现稳健的沪深300。

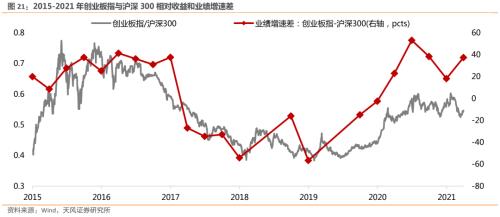

创业板指在过去10年总体跑赢大市,主要在于成长性的持续正贡献,支撑指数穿越多轮宏观周期。2011年以来,估值对创业板指表现贡献的波动,在幅度和方向上不稳定,宏观经济周期通过流动性波动作用于权益市场风险偏好、导致成长板块估值的大幅变动,但新兴产业的成长逻辑通常独立于经济周期、支撑创业板指盈利贡献总体稳定为正,2011-2021年间仅2013、2018、2019年出现负贡献。

因此,宏观周期向好、流动性充裕的阶段,创业板指通常受益于风险偏好的抬升而出现估值拔升、或估值盈利的戴维斯双击行情,而在宏观周期向下、流动性环境一般的阶段,创业板指也能通过新兴产业的成长性抵消或部分抵消估值的拖累,从而实现相对收益。

复盘创业板开市以来的行情,和以万得全A为基准的相对收益走势,大体可以分为四个阶段:

(1)2010-2012年:杀估值、拔业绩,绝对收益下行,相对收益占优。阶段背景是后金融危机时代、流动性推高通胀,阶段内利率上行叠加欧债危机压制市场风险偏好,但以2010年iPhone 4发布为起点、新一轮科技产业周期启动,硬件加速渗透支撑消费电子产业链的业绩,当年电子盈利驱动行业跑赢通胀线、投资线的有色、机械等。尽管消费电子线的表现在2011-2012年受到欧美经济衰退、半导体周期下行的拖累,但整个2010-2012年区间内,以电子板块为代表的成长行业在高盈利贡献的支撑下、涨幅依然整体居前,在31个一级行业中,医药、电子、计算机区间涨幅排名分别为第3、10、13位。

(2)2013-2015年:估值业绩双升,绝对收益上行、相对收益占优。估值方面,全球经济疲弱背景下,逆周期政策启动、利率下行、宏观流动性宽裕,金融创新、场外配资等推高金融市场流动性,风险偏好修复。业绩方面,2013年起,智能手机边际渗透率突破80%,产业景气度传导至内容端的游戏与视频等、移动互联网红利释放,同时2014年起4G基建铺设潮开启,成长板块上下游景气度实现共振,区间内计算机+369%(估值+174%,盈利+72%)、传媒+330%(估值+129%,盈利+88%)、通信+228%(估值+87%,盈利+75%)实现戴维斯双击。

(3)2016-2019年:估值业绩双杀,绝对收益和相对收益双双跑输。2016年供给侧改革开启,通缩缓和、工业企业利润修复,同时结构上行业利润向龙头集中,大盘价值与中小盘成长业绩增速差持续收敛并反超,创业板指相对业绩与相对收益走弱,在2018年四季度中小创大面积计提商誉减值损失时演绎到极致,而2019年底前成长板块缺乏产业周期催化、业绩低位徘徊,指数表现主要依靠贸易战背景下、国产化替代逻辑对估值的支撑,区间内传媒、通信、计算机、医药等成长板块盈利贡献均低于中位水平。

(4)2020年-今:产业周期快速上行拔业绩、消化估值,绝对收益和相对收益占优。疫情以来国内外经济周期受变种病毒反复而摇摆,基本面日趋复杂,特别是2021年宏观流动性稳中趋紧,市场估值水平回落。业绩层面,2020年起新冠相关医疗产品器械研发需求陡增,2021年双碳目标从设计向落实过渡,两大成长产业链依靠自身产业周期快速上行,叠加半导体产业周期向上,能源金属、电新、电子、医药等板块业绩高增长,在支撑指数表现的同时,也消化了2020年全球流动性推升的成长高估值。

总结来看,以创业板指为代表的成长风格,宏观因素仅影响短期的估值,其市场表现更多取决于盈利贡献。

考虑到下半年海外加息节奏、国内增量政策落地、疫情反复、地缘政治摩擦等宏观要素组合仍有较强的不确定性,而当前的主流成长板块如新能源等尚处在产业周期上行、渗透率攀升阶段,逻辑相对独立于宏观面,因此下半年市场风格可能依然偏向成长。

03

权重行业:紧密追踪新兴产业二阶导,成长持续性的保障

纵向看,创业板指行业分布几经变迁,始终聚焦高成长行业,是指数长期以来高成长性的保障。特别是2013年起,创业板指权重行业配比向当时景气度最强的新兴产业方向集中,如13-15年移动互联网红利时代的TMT,20-21年的医药、电新、电子等。如果产业周期二阶导向上,则权重会更向前集中,反之则会降低相关产业的权重,如16-18年前三大行业权重集中度整体下降,同时计算机、电子的权重排名也有所下移。

04

电池、医药两大优质赛道支撑,未来成长空间可期

目前,创业板指行业主要集中在新能源、医药生物等具备科技创新属性的高成长性方向。截至2022年7月31日,创业板指的前五大细分行业分别为电池(30%)、光伏设备(9%)、医疗服务(7%)、证券(7%)、医疗器械(7%),能够及时捕捉当前具有高景气产业趋势的赛道,具体来看:

4.1. 电池:动力电池需求高增,储能电池增量可观

4.1.1.新能源车景气度延续,支撑动力电池继续上行

国内方面,中长期顶层目标指引,叠加促消费政策持续加码,新能源车高景气度为动力电池需求提供支撑。国务院《新能源汽车产业发展规划(2021—2035年)》提出,2025年新车销量中新能源车渗透率将超过20%;《2030年前碳达峰行动方案》也明确,2030年当年新增新能源车渗透率达到40%左右。此外,年初以来新能源车下乡、税收减免等多项政策落地推动电车消费,中汽协预测2022年新能源车销量将达550万辆,在21年大幅增长的高基数上,预计仍能实现56.8%的同比增速,在此趋势下,动力电池需求将延续较高增速。

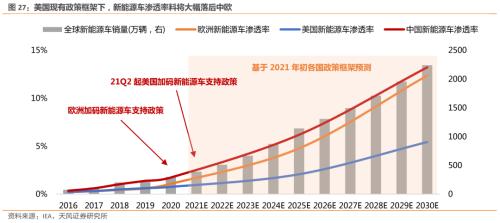

海外方面,欧盟乘用车领域碳中和政策陆续落地实施,新能源车增量边际进入快速扩张周期。10-19Y期间,美国新能源车渗透率与欧洲基本持平,19-20Y起欧洲各国陆续出台多项乘用车碳中和发展政策,如限制乘用车二氧化碳排放量低于95g/km、多国颁布燃油车禁售日程等,叠加欧盟2020年7月欧盟经济复苏协议给予零排放车免征增值税等下游刺激,欧洲新能源车渗透率2020年同比激增79.4%(同期美国仅为21.7%)。

受后疫情时代推进实现碳中和影响,中欧新能源车渗透率边际陡增,美国被动落后,拜登政府加码新能源车政策有望延展全球产业扩张周期。根据IEA年初推算,美国新能源车渗透率未来十年将大幅落后于中欧。故21年5月起美国接连推出多项新能源车行业刺激政策,具体措施包括提高消费者补贴、延长制造商补贴、加大政府与公共领域新能源车采购等,有望延长全球新能源车销量边际陡增周期。

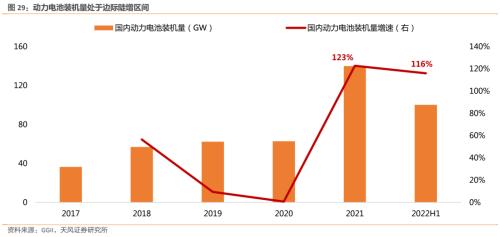

受新能源车扩张周期影响,产业链中游动力电池料将持续放量,同时动力电池装机量上行也交叉验证了新能源车下游景气度。近年来,随着新能源车的快速发展,动力电池需求也同样高增。根据高工数据,2021年国内动力电池装机量达到140GW,较2020年装机量翻倍;2022年上半年,国内动力电池装机增速依然维持在116%的高位,表明当前动力电池仍处于边际陡增区间,而政策加码下新能源车产量有望进一步放量,对动力电池装机或将产生续创新高的牵引效应。

4.1.2. 清洁能源发电为大势所趋,储能电池市场加速扩张

由于新能源发电不稳定性的特点,能源系统对储能发展的需求较为刚性。据IEA预测,到2026年,我国风电、光伏装机量保守估计将达535.4GW、685.6GW,与2021年322GW、311.8GW的装机规模比较,未来5年内风电、光伏装机分别具备66%、120%的增长空间。然而风力、光伏等新能源发电时易受自然条件的影响,因此输出具备波动性和间歇性的特点,为了更好地适配供需侧的变化,储能或将成为能源系统平衡的刚需。

储能相关利好政策不断出台,储能电池需求料将快速扩张。近年来,国家层面支持储能的政策密集推出,21年10月,《2030年前碳达峰行动方案》提出到2025年,新型储能装机容量达到3000万千瓦以上;今年3月,《“十四五”现代能源体系规划》又强调加快新型储能技术规模化应用,大力推进电源侧储能发展,积极支持用户侧储能多元化发展等。在绿电装机高速发展以及国家政策利好下,技术适用性广的电化学储能得到充分发展。根据华经产业研究院预计,2021年电化学储能装机规模达到5.51GW,增速高达68.5%,储能电池未来增长空间广阔。

4.2. 医药:具备配置的必要条件:估值便宜、机构持仓低且具备定价权

Copyright © 2002-2021 武汉卫星商贸行版权所有