E45634T

E45634T

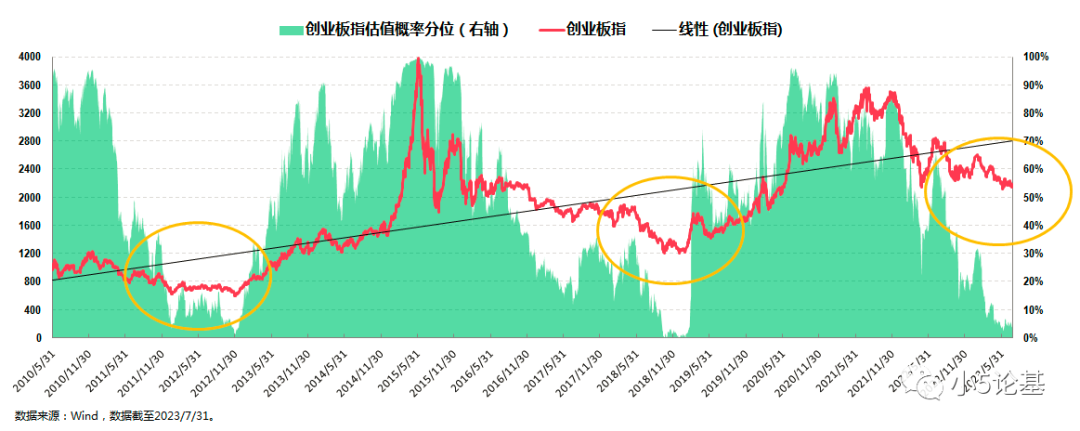

众所周知,这几年来的市场较为疲弱,各大主流宽基指数自2021年高点以来都有较大幅度地下跌,比如其中的创业板指自2021年8月的最高点3563点以来,至今已经足足跌去40%以上。

不过对于投资而言,跌得多有时候也并非坏事,逆向思维而言,跌得多反而更容易出现投资的绝佳机会,就好比这个自前高累计跌幅超过40%的创业板指数,就依稀出现了该指数发布以来的第三个底部区间。

一个自然而然的问题是,我们要如何优雅地抄底这个创业板指数的大底部呢?

借着这个话题,我们今天来讲一讲关于创业板指数的一个投资新选择,也就是于9月7日(就是今日)开始认购的华夏创业板指数增强(A类:018370;C类:018371)。

我认为这是一只非常值得期待和关注的指增产品,不仅因为我个人一向较为偏好指增类产品,同时也是因为A股市场在相当长的一段时期内依然具备足够的指数增强空间。

接下去,我们就来详细分析下这只创业板指增产品的投资价值。

首先,从指数增强方式的角度来看,华夏创业板指数增强引入了AI(人工智能)模型加以辅助以寻求超额收益。

如前所述,所谓的投资“新选择”并不仅仅是指这是一只跟踪创业板指数的新产品,原因在于目前市场上并不缺创业板指数的投资标的,全市场跟踪创业板指数的产品有几十只,其中光是指增产品就有近十只。

说其“新”主要是因为这只产品在指数增强方式上别具特色:

不同于市场上传统使用的线性多因子模型增强方式,这只产品在传统量化多因子模型的基础上,还重点引入了AI模型加以辅助,以追求更为稳定持续的指数超额收益。

不得不说,利用日趋成熟的AI模型辅助投资在当今这个充斥了海量数据的大数据时代的优势还是非常明显的:

一方面,传统的量化多因子模型往往只能识别可认知的模型,对非结构化、非线性的大数据信息基本无能为力,对于机会的挖掘更多取决于个人能力;

而AI模型受益于日益强大的计算能力和算法,可以更为充分地利用海量数据,通过把各种类型的数据“喂给”模型作为训练样本,模型可以多维度甚至跨维度整合可用信息,寻找潜在的“盈利模式”为组合贡献超额。

另一方面,传统的量化投资依然要依赖人工进行数据整理、组合回顾、市场分析并制定组合的优化投资策略;

而利用AI进行辅助投资,可以实现对组合持仓、预期收益及调整策略的实时生成,在既定风控框架及权限下,组合可以最大程度保障策略的快速实现或调整,反馈更为及时。

其次,华夏创业板指数增强(018370/018371)的拟任基金经理孙蒙,长期专注量化投资,从业经验丰富。

从工作履历上来看,孙蒙,北京大学物理专业学士,加州大学洛杉矶分校电子工程专业硕士,曾任中信建投证券衍生品交易部研究员、投资经理等。2017年7月加入华夏基金,历任数量投资部研究员、基金经理助理,2020年3月开始管理公募基金,具有9年证券从业经验和3年公募基金管理经验。

孙蒙长期专注于量化投资,擅长通过创新型的人工智能算法寻找市场投资机会。现任华夏智胜先锋、华夏智胜价值成长、华夏中证500指数增强、华夏中证500指数智选、华夏安泰对冲策略3个月定开等产品的基金经理。截至2023年6月30日,管理总规模为140.43亿元。

虽然孙蒙管理公募基金的时间不算很长,但其量化投资实力却是有目共睹。

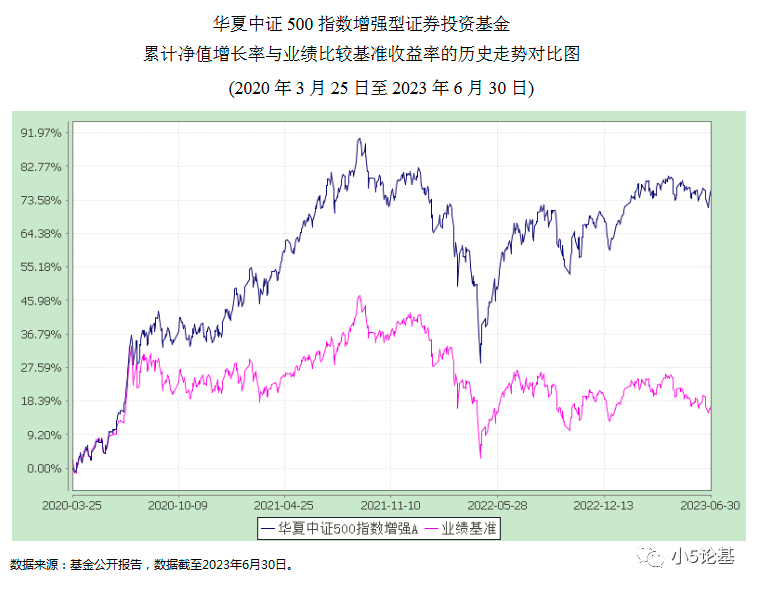

上图是其代表性指数增强产品华夏中证500指数增强。截至2023年6月30日,产品自成立以来的累计净值增长率为76.45%,超越同期业绩比较基准高达59.31%(业绩比较基准:中证500指数收益率*95%+银行活期存款利率(税后)*5%),长期超额收益极为明显。同时,其近1年和近3年的收益率分别排名同类产品的第一(1/132)和第一(1/91)(排名数据源自银河证券,同类为增强规模指数股票型基金(A类),数据截至2023/6/30)。

上图则是其运用AI深度学习选股的全市场股票型产品华夏智胜先锋。截至2023年6月30日,产品自2021年底成立以来的累计净值增长率为16.34%,超越同期业绩比较基准为33.48%(业绩比较基准:中证500指数收益率*95%+银行活期存款利率(税后)*5%),不仅在几乎全年下跌的2022年仅微跌-0.71%,更是在震荡的2023年上半年取得了15.05%的正收益率,在过去一年中排名同类产品的前4%(具体排名为13/317,排名数据源自银河证券,同类为标准股票型基金(A类),数据截至2023/6/30)。

其他在投资策略上较为类似的产品(比如华夏中证500指数智选增强和华夏智胜价值成长)我就不一一列举了,总而言之都是长期超额收益显著,同期在同类产品中排名靠前,由此也足以看出孙蒙超强的量化投资实力。

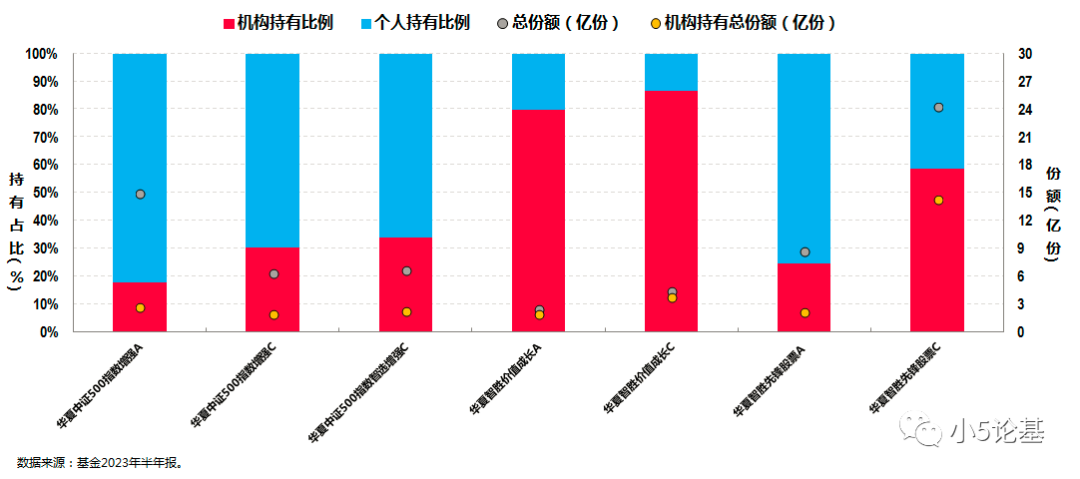

这部分还可以额外补充的一个点是,孙蒙管理的这几只量化投资产品都得到了专业机构投资者的重点青睐:

以最新出炉的2023年半年报为例,机构持有上述几只产品(包括A类份额和C类份额)都有较高比例,机构投资者持有的上述产品份额加起来接近30亿份,足见机构投资者对基金经理及其产品的高度认可。

第三,从市场规模来看,创业板近几年的IPO规模稳步增长,可以提供足够的流动性和投资规模容量。

创业板自2009年10月30日正式开板以来已稳健运行近14年,目前已经成为新兴产业和高新技术企业最为重要的股权融资市场之一,近几年来,创业板的融资规模更是稳步增长,新兴产业的龙头公司不断加入。

仅以2023年上半年为例,尽管市场持续疲弱,但依然有52家公司登陆创业板,融资规模为648.44亿元,几乎占全市场融资规模的近1/3。

截至2023年6月30日,创业板累计上市公司数量为1282家,总市值高达12.25万亿元,流通市值则超过8.70万亿元。

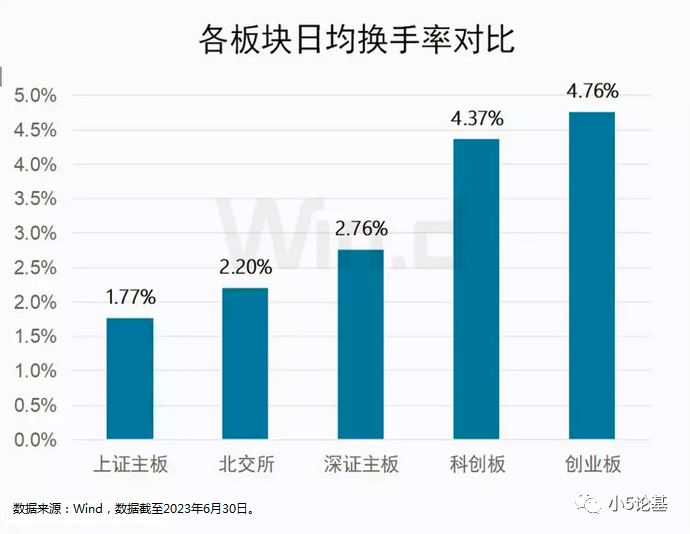

不仅如此,创业板的交易整体活跃,其成交额和换手率均位于宽基指数前列。

根据Wind的数据,2023年上半年创业板的总成交额累计约为27.01万亿元,单只个股的平均成交额约为210.69亿元,仅略低于同期深证主板的244.41亿元和上证主板的228.11亿元,高于同期科创板的160.03亿元;

另一方面,2023年上半年创业板的日均换手率为4.76%,高于沪深主板、科创板的同期平均换手率。

如果再叠加2022年9月19日创业板ETF期权上市等的催化,更是进一步为创业板创造了流动性,这就为创业板指数增强提供了足够的流动性和较大的投资规模容量。

第四,从指数特征来看,创业板指汇聚高新科技产业龙头,具备高成长特性。

从指数编制方案来看,创业板指数由创业板中市值大、流动性好的100只股票组成,新兴产业、高新技术企业占比较高,成长属性突出。

具体来看:

一方面,创业板指数的行业集中度较高。

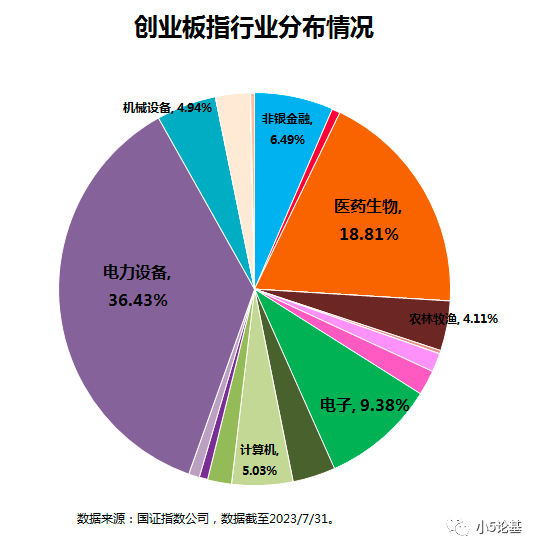

截至2023年7月31日,创业板指中权重占比最高的三大申万一级行业分别为电力设备、医药生物和电子,权重占比分别为36.43%、18.81%和9.38%,三者合计超过60%,行业集中度较高。

另一方面,创业板指数是A股市场中成长风格的代表指数。

相较于沪深300等传统宽基指数,创业板指中消费和金融板块的比重较低,行业主要集中于高成长的新兴科技产业(TMT和医药生物)和高端制造业(电力设备、机械设备等),因此指数的成长属性极为突出。

第五,从基本面的角度来看,创业板指数当前的估值具备较高性价比,盈利能力较优。

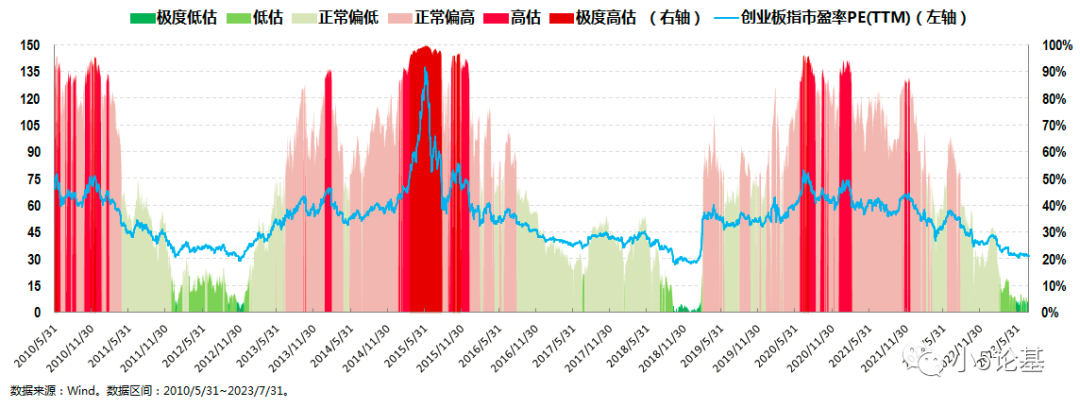

从估值的角度来看,截至2023年7月31日,创业板指的市盈率(PE TTM)为32.12倍,相对估值分位为4.53%(数据区间为2010/5/31~2023/7/31),估值下杀的空间小、修复概率大,也因此当前创业板指数具备较高的投资性价比。

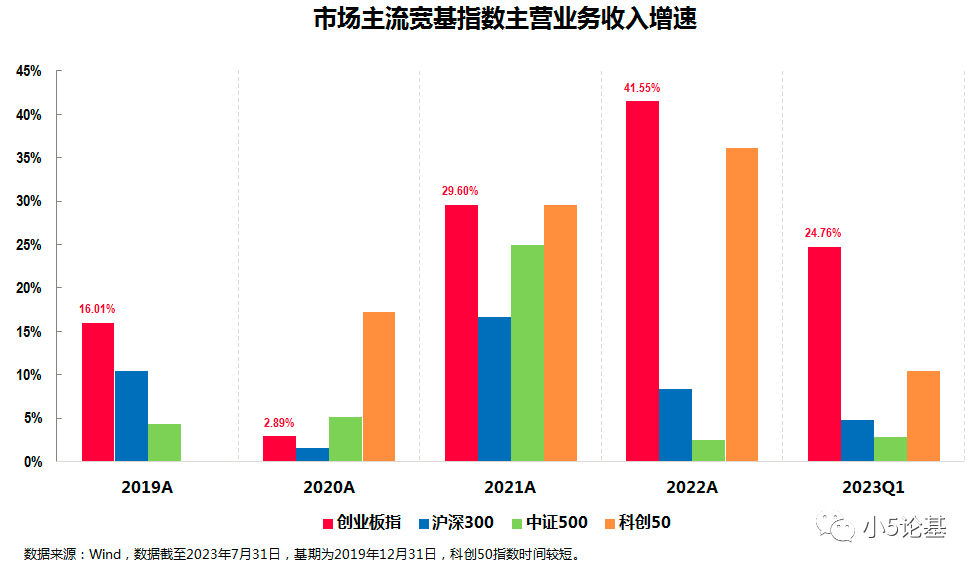

从盈利能力上来看,在经历了2020年新冠疫情的冲击后,创业板指数的主营业务收入增速快速反弹,2021年达到29.60%,与科创50相当,显著优于沪深300指数和中证500指数;

同时,创业板指数2023年一季度主营业务收入增速为24.76%,高于科创50,具有较高的成长性。

讲到这里,关于华夏创业板指数增强(018370/018371)的投资价值就分析得差不多了。

文章的最后部分,我们再来简单探讨一个问题,也即如何投资创业板指数(包括投资方式、投资时机、投资标的选择等)。

这个问题其实非常容易解决,原因在于:

从历史表现来看,创业板指数因其成分股的高成长性而具有高收益、高波动的特征,这也使得创业板指数是非常适合用来定投的一个指数,其历史数据用事后诸葛亮回测的多轮定投都能取得较高的年化收益率。

从投资时机的角度来看,正如前文所述,当下不管是估值层面还是盈利层面,都是创业板指数定投开始(以及继续)的好时机。

而从投资标的来看,像华夏创业板指数增强(018370/018371)这样具备一定超额能力的创业板指数增强产品无疑是更好的投资选择。

写到这里,我觉得今天的文章就差不多可以结束了。

现在送您60元红包,直接提现不套路。快参与活动来领取

海量资讯、精准解读,尽在新浪财经APP

Copyright © 2002-2021 武汉卫星商贸行版权所有